Самый простой способ закрытия предпринимателя

Как закрыть предпринимателя в 2020 году

Статья предназначена для тех предпринимателей, которые решили "завязать" с предпринимательской деятельностью и закрыть свое СПД (ФЛП-физическое лицо - предприниматель).

В связи с последними новшествами 2020 г., большая часть предпринимателей приняла решение закрыться.

Напомним, с начала 2020 года у ФЛП на едином налоге, налоги выросли в два раз, а предпринимателей на общей системе заставили платить ЕСВ даже при отсутствии дохода. Это вынуждает многих закрыть "своего" ФЛП.

- Снятие с учета в регистрационной службе

- Снятие с учета в налоговой службе

- Нужно ли сдавать отчеты после закрытия ФЛП?

- Как отчитаться бывшему предпринимателю, если после закрытия он получил доход?

- Услуга закрытия предпринимателя для экономии Вашего времени и нервов.

В связи с большим количеством вопросов, по закрытия ФЛП, мы решили помочь предпринимателям разобраться, как самостоятельно закрыться. Но перед тем как приступить к процедуре закрытия, рекомендуем прочесть с этой статьей, еще некоторые материалы по теме закрытия предпринимателя:

- Что нужно для закрытия ФЛП, и на что следует обратить внимание при закрытии;

- Советы по закрытию предпринимателя в 2020 году. Вопросы и ответы (Сейчас размещается);

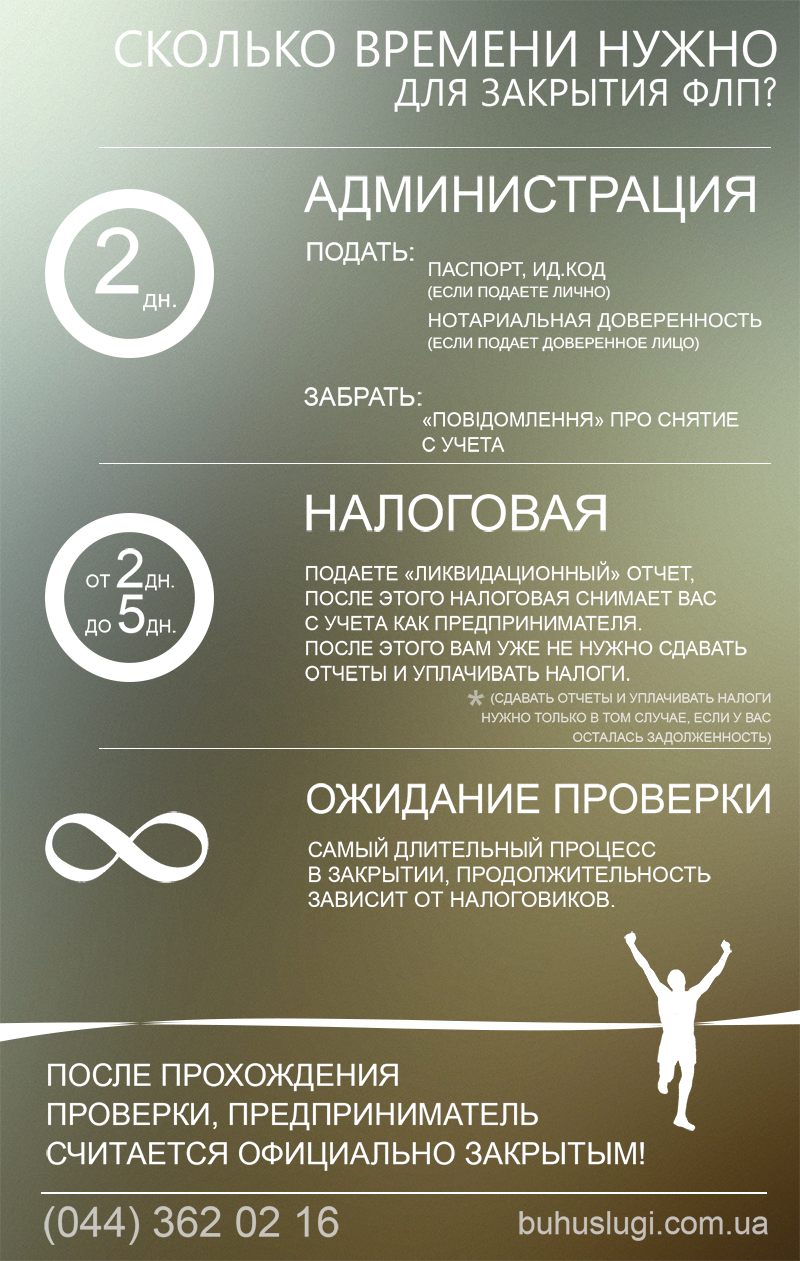

Снятия с учета в регистрационной службе

Выход там, где вход. Закрытие предпринимателя начинается с регистрационной службы, где вы изначально регистрировали своего предпринимателя (по месту регистрации).

- Подать документы можете несколькими способами::

- непосредственно гос.регистратору в бумажном виде

- отослать по почте;

- подать заявление в электронном виде;

При подаче Заявления на прекращение деятельности, непосредственно гос.регистратору.

При подаче документов гос.регистратору, в регистрационной службе, Вам нужно подать документы по месту регистрации. Если подаете в Киеве, то можно обратиться в любую администрацию города, не зависимо от района города, в котором вы зарегистрированы. В других областях можно обращаться в любую администрацию области, в которой прописан ликвидирующийся предприниматель. Если заявление подается в электронном виде, то проведение процедуры не зависит от того, где находится физическое лицо.

Какие документы подаются гос.регистратору при закрытии ФЛП?

- заполненное заявление о закрытии предпринимателя (Заявление о государственной регистрации физического лица - предпринимателя форма 1);

- оригинал паспорта;

- если документы подает доверенное лицо, то необходима нотариально заверенная доверенность;

В Форме 1 нужно заполнить, сведения о физическом лице-предпринимателе и поставить "галочку" возле пункта Государственная регистрация прекращения предпринимательской деятельности физическим лицом - предпринимателем и подписать Заявление.

Регистрация прекращения деятельности предпринимателя в электронном виде.

Регистрация прекращения деятельности предпринимателя может осуществляться в электронном виде на портале электронных сервисов. Но для электронной регистрации прекращения деятельности физического лица-предпринимателя, Вам необходимо иметь электронные ключи. (На сайте утверждают, что возможно провести регистрацию, ключами любой АЦСК). Провести регистрацию заявления можно через раздел «Реестр юридических лиц и физических-лиц предпринимателей».

- Забрать документы

Вам сразу же, или на следующий день после подачи Заявления о перекрещении деятельности, администратор выдает «Повідомлення». В данном уведомлении будет указанно, что с даты внесения информации о прекращении деятельности предпринимателя в Единый реестр, физическое лицо теряет статус предпринимателя.

С этого момента Вы "НЕ ЧИСЛИТЕСЬ СУБЪЕКТОМ ПРЕДПРИНИМАТЕЛЬСТВА", и НАЛОГИ УЖЕ НЕ ПЛАТИТЕ, но это еще не означает, что предприниматель полностью снят с учета.

На этом, с администрацией "покончено", переходим ко второму шагу.

| Проверить информацию, о том, что Вы "закрыты" в администрации можно на сайте Министерства юстиции Украины, используя бесплатный поиск в ЕГР >> |

Специалисты нашей компании предоставляют услуги как по закрытию, так и по регистрации ФЛП!

Снятие с учета в налоговой службе

С налоговой службой все так быстро и легко не получится как в случае с администрацией. Потому как, закрывая предпринимателя, Вы лишаете гос. казну очередной порции уплаченных налогов, в связи с чем, налоговикам не захочется отпускать Вас просто так.

Обращаем внимание: после подачи Заявления о прекращении деятельности в государственную администрацию, вы как предприниматель, продолжаете "стоять" на учете в налоговой службе. Потеря статуса предпринимателя не означает автоматического снятие с учета в налоговой службе. Налоговая снимет вас с учета как предпринимателя. Однако сняв с учета как предпринимателя налоговая продолжает учитывать вас в как физическое лицо – плательщика налогов, который когда-то получал доходы от предпринимательской деятельности. Напоминаем, порядок действий налоговой службы после получения ведомостей о подаче заявления о прекращении деятельности предпринимателем, описан в п. 11.22. Порядка №1588.

Для снятие с учета в налоговой службе, Вам необходимо выполнить ряд действий:

- Подаете Заявление об аннулировании статуса плательщика Единого налога или НДС. Конечно, статус плательщика должны аннулировать и налоговики сами, так как они "видят" информацию в ЕГР о статусе предпринимателя, что он прекратил деятельность, Но "наши" налоговики отличаются редким даром…. По этому, настоятельно рекомендуем подать Заявление самостоятельно (сразу же, как только подали Заявление о прекращении деятельности в администрацию), и не надеяться на налоговиков;

- Составляете и подаете в налоговую службу последние "Ликвидационные" отчеты. Раннее однозначной трактовки о сроках подачи отчетности не было, но учитывая, последние новшества, с 2020 г. предприниматели должны подать налоговую декларацию и ЕСВ за последний базовый отчетный период на протяжении 30 календарных дней с дня проведения государственной регистрации прекращения деятельности;

- Уплачиваете последние налоги и сборы до даты прекращения деятельности (до даты подачи Ликвидационной отчетности);

- Если Вы как ФЛП, были открыты до 2011 года, Вам необходимо еще получить справку из Пенсионного фонда об отсутствии долга по ЕСВ;

- Обязательно закрываете действующие счета в банках.

Внимание! Все отчеты которые Вы в свое время не подали по хоз.деятельности своего ФЛП, - необходимо, таки подать за все года!

После того как вы закрылись в администрации и выполнили указанные выше необходимые действия, вы ожидаете проверки налоговой службой за период деятельности предпринимателем. На сегодняшний день никаких сроков для такой проверки не установлено. Учитывая положения Налогового кодекса и закона про ЕСВ, контролирующие органы могут проверить вас за весь период с учетом сроков исковой давности, предусмотренных статьей 102 Налогового Кодекса Украины:

- по вопросам своевременного декларирования и полноты уплаты налогов в течении 1095 дней после даты подачи последней декларации;

- по вопросам декларирования и уплаты ЕСВ – за весь период (срока давности нет).

- НДФЛ и Военный сбор - срок давности 7 лет.

- Срок давности на все остальные налоги - 3 года.

Однако если вы декларации не подавали, то срок в 1095 дней не действует и тогда по вопросам уплаты налогов и сборов вас также могут проверить в любой период.

Наши специалисты помогут Вам закрыть Предпринимателя без лишних проблем!

|

Внимание! Ждать начало проверки (аудита) можно от месяца до года. Если Вы не хотите ждать и гадать, а что же Вам "насчитают", Вы можете пойти в налоговую и написать заявление на имя начальника инспекции о том, что бы Вам назначили проверку. Подать это заявление в свободной форме необходимо в канцелярию. Обязательно позаботьтесь, чтобы в канцелярии Вам на копии заявления, поставили штамп о принятии и поставили дату принятия. |

Если вы все отчеты сдавали вовремя и вовремя платили все налоги, то скорее всего налоговики к Вам не будут иметь претензий. Но если у вас есть не сданные отчеты, не уплаченные налоги, не заполнена или заполнена с ошибками книга, нет первичной документации (приходные/расходные накладные, акты услуг, чеки), то Вам, скорее всего не избежать штрафов.

Обращаем внимание: такое заявление нужно писать только в том случае, когда вы уверены, что с вашей документацией, отчетностью и налогами все в порядке.

Мы советуем всем предпринимателям, не "напрашивайтесь" на проверку налоговиками, подавая письма в канцелярию и дергая аудитора. Пусть срок давности идет в вашу пользу. Чем больше пройдет времени после деятельности, тем меньше операций и бумаг попадет под проверку, а значит и меньше рисков. Но это, верно, если Вы все отчеты подавали вовремя.

Ожидая проверки, не теряйте время: обязательно обратитесь к бухгалтеру или аудитору за проведением проверки своего учета (провести аудит), ДО ТОГО как Вы подадите документы аудитору в налоговую, а лучше еще до администрации, то есть перед подачей заявления о закрытии, а не после !!!! До того как Вы подадите заявление возможно еще исправить многие ошибки. После запуска механизма закрытия, уже сложнее, что-либо исправлять. В любом случае такой аудит может уберечь Вас от возможных вопросов налоговиков и начисления штрафов.

Нужно ли сдавать отчеты после закрытия ФЛП

После того, как Вас сняли с учета в администрации и налоговой службе, Вы больше не считаетесь физическим лицом предпринимателем, соответственно и отчеты подавать в дальнейшем, в налоговую не нужно.

НО!!! Кроме Ликвидационных отчетов которые Вам необходимо подать при закрытии предпринимателя, Вам необходимо в обязательном порядке подать все отчеты за все периоды своей деятельности как ФЛП.

У физического лица сохраняется обязанность представления налоговых деклараций в дальнейшем, и уплаты налогов, уже как физ.лицо.

Как отчитаться бывшему предпринимателю, если после закрытия он получил доход?

Доходы предпринимателя, полученные после внесения записи в Единый госреестр о прекращении предпринимательской деятельности, являются доходами уже физ.лица. Поэтому и отчитываться по ним следует, как физ.лицу. Налоги соответственно ПДФО 18% и Военный сбор 1,5%.

Следовательно, физлицу, в отношении которого внесена запись в Единый госреестр о закрытии, в случае получения доходов, нужно подать декларацию об имущественном состоянии и доходах за отчетный календарный год в течение 40 календарных дней, следующих за последним днем отчетного (налогового) года.

Закрыть предпринимателя не так уж сложно, как кажется на первый взгляд, главное перед этим провести аудит, чтобы в ожидании проверки спать спокойно.. Если Вы подавали все отчеты вовремя и добросовестно платили налоги, то проблем с закрытием ФЛП не возникнет. Но если терзают сомнения, то Вы всегда знаете куда обратиться, «Аудит. Бухгалтерия. Аутсорсинг».

Закрыть предпринимателя не так уж сложно, как кажется на первый взгляд, главное перед этим провести аудит, чтобы в ожидании проверки спать спокойно.. Если Вы подавали все отчеты вовремя и добросовестно платили налоги, то проблем с закрытием ФЛП не возникнет. Но если терзают сомнения, то Вы всегда знаете куда обратиться, «Аудит. Бухгалтерия. Аутсорсинг».

Обращайтесь, поможем закрыть вашего предпринимателя Услуга закрытия предпринимателя для экономии Вашего времени и нервов.

|

|